El informe concluye que la fusión entre regulación y tecnología está cambiando la piel del sector financiero y, previsiblemente, el modelo de negocio de las entidades. Una conjunción de factores que puede desembocar, en el futuro, en un mercado mucho más abierto y fragmentado y de cuya evolución dependerá la entrada en el sector de grandes jugadores no bancarios.

El documento analiza hasta qué punto es inminente el aterrizaje de nuevos competidores para la banca y si estos suponen, hoy en día, una amenaza real para las entidades. Y distingue entre dos tipos de competidores: las fintech, que en su versión más común son pymes que tratan de ocupar una parte marginal del negocio tradicional de la banca,y los gigantes tecnológicos. Los primeros no parece que, de momento, tengan ni el tamaño ni la potencia para incomodar a los bancos tradicionales. Sin embargo, cosa bien distinta son las grandes compañías tecnológicas, que a su fortaleza en términos de capitalización bursátil -el valor en bolsa de las ocho grandes compañías tecnológica está ligeramente por debajo de la banca mundial-, añaden su experiencia de cliente y su buena reputación. Aunque, todavía, sus activos y su patrimonio estén lejos de los de la banca.

Una amenaza, no obstante, que todavía no se ha concretado pero que cuando lo haga tendrá en la regulación un factor determinante, en la medida que estos gigantes tecnológicos supongan un incremento significativo del riesgo del sistema, ya sea a través de la concesión de créditos o de la comercialización de productos financieros.

El estudio destaca la importancia que la transformación tecnológica supone para las entidades desde el punto de vista de la ciberseguridad. El Fondo Monetario Internacional cuantificó en 2018 las pérdidas de los ataques cibernéticos para la banca mundial entre 97.000 y 351.000 millones de dólares anuales. En este sentido, el documento recomienda a las entidades alinear su estrategia de ciberseguridad con su estrategia global y con su marco de apetito al riesgo.

También pone de manifiesto la relevancia de un tercer aspecto capital para el presente y el futuro de las entidades financieras y, en particular, para su modelo de negocio, como es la gestión de la reputación. Y propone a las entidades que profundicen en la creación de esquemas de gobernanza en materia de reputación, asignen responsables para su control y gestión, y creen comités específicos para regularlo.

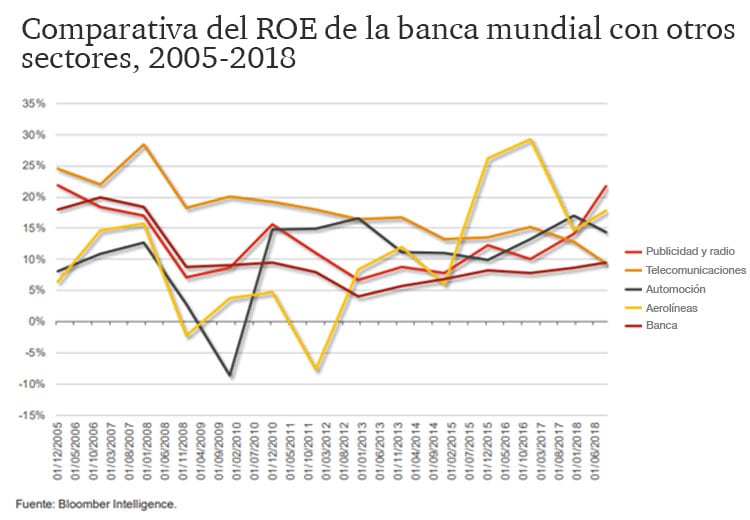

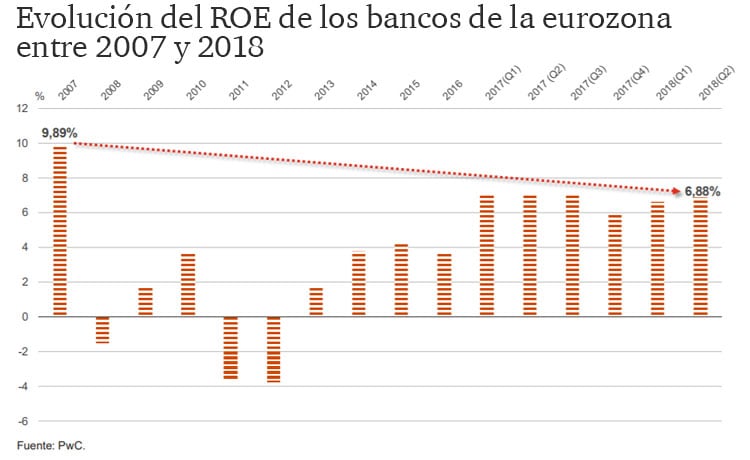

En este contexto -continúa el informe-, la Unión Bancaria y las autoridades de regulación y supervisión van a seguir aumentando las exigencias a la banca, obligándolas a reforzar sus niveles de capital y el control de sus riesgos.Un buen ejemplo es la nueva definición de default, que se irá poniendo en marcha poco a poco y que, previsiblemente, aumentará el volumen de créditos dudosos de los bancos. Pero hay otras muchas por venir: como la definición del MREL por entidades o, en el ámbito doméstico, la próxima entrada en vigor de la nueva Ley Hipotecaria, entre otras. Todas estas nuevas exigencias podrían seguir presionando la rentabilidad de la banca europea, cuyo ROE estaba en el 6,88%, en el segundo trimestre de 2018; muy lejos de las tasas registradas antes de la crisis.

“El sector financiero vive momentos decisivos, marcados por la conjunción de diversos factores como la digitalización y el aumento de la regulación, pero es también tiempo de tomar decisiones, de anticiparse a lo que está por venir y de atrapar las grandes oportunidades que de ello se van a derivar”.